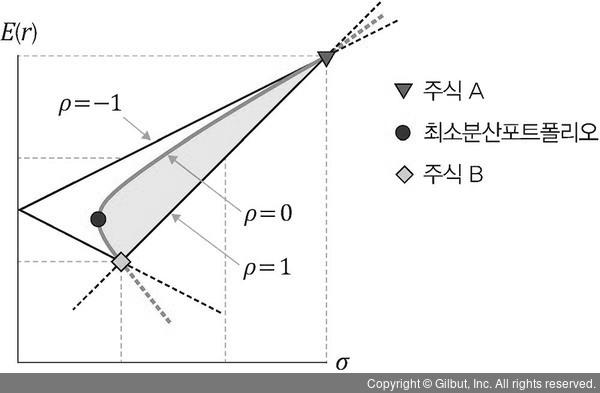

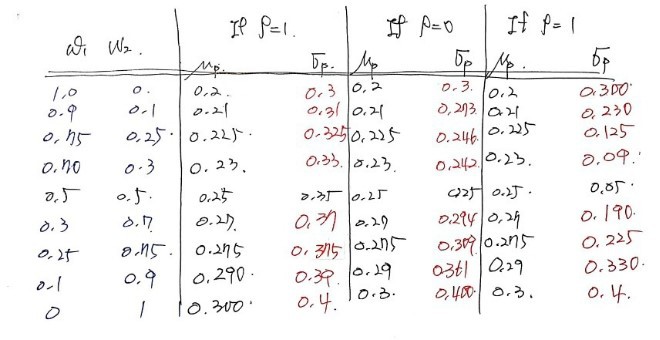

変動性(sigma) 低い順に編入(左)、変動性の高い順に編入(右)

あれを全部計算するグーグルも苦労…

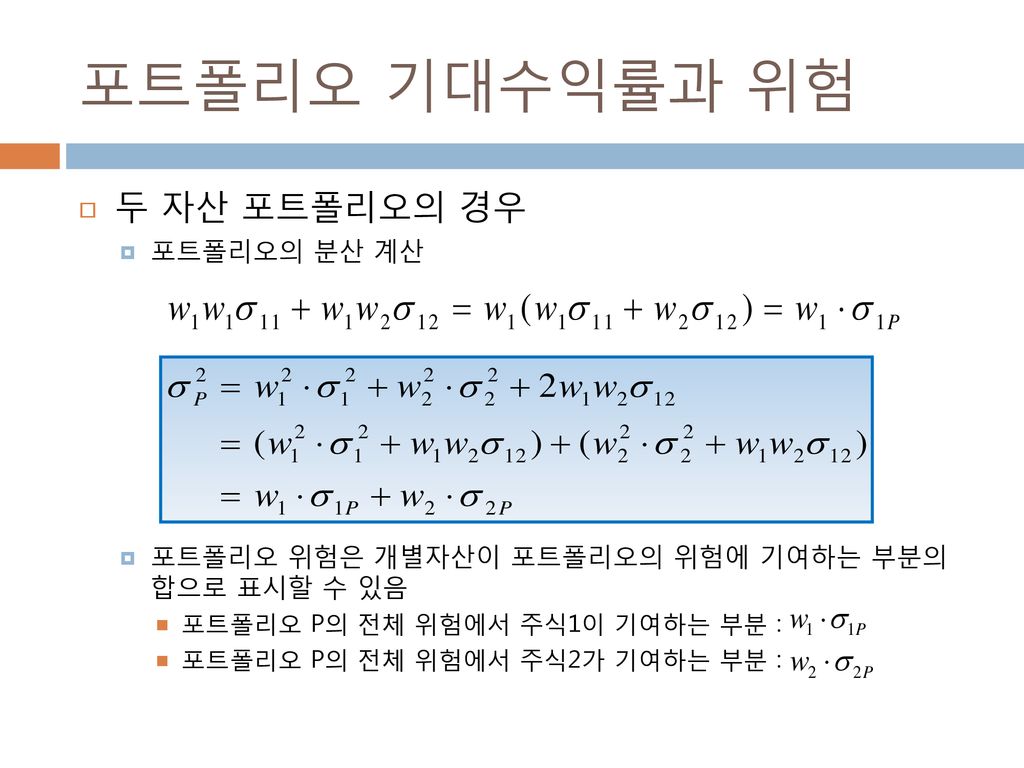

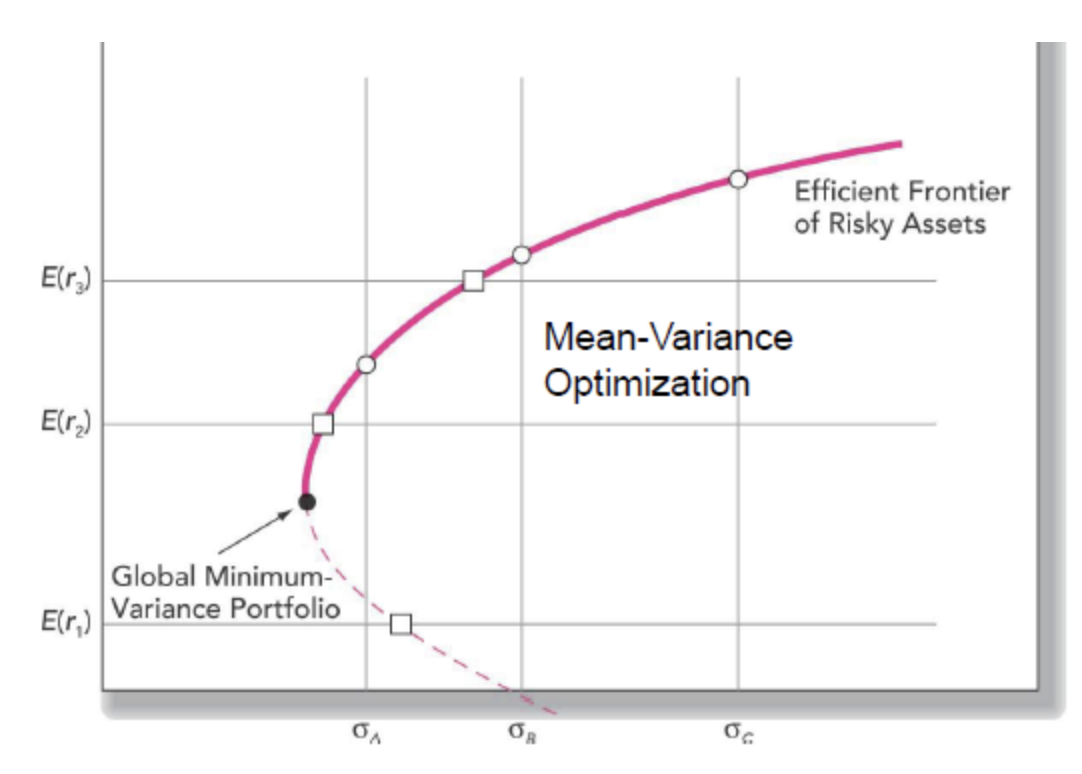

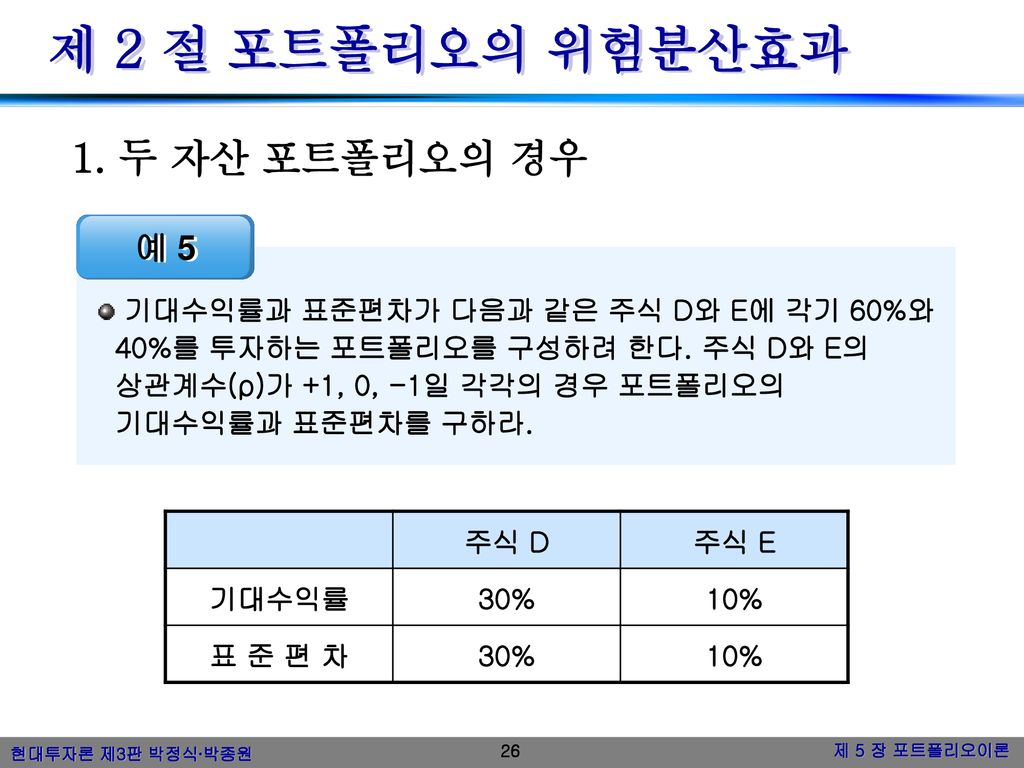

最小分散ポートフォリオ概念を適用したポートフォリオ構成の各企業をどれだけ投入し、何の基準に従ってリバランスを取るかなど基準がないため、市場が大幅に下落したり、ポートがあの世に行く場合にはどうすればいいのか手を出せない場合が日常茶飯事だった。 そんな中、金融投資分析士の勉強で「最小分散ポートフォリオ」概念に接し、これをどのように使ってみようか悩んでいる。 しかも変動性が少ない方が株式に関心が少なく、現生に力を入れて…。公式を通じて比重(Weight)が計算されれば、その「比重X日別収益率」で最初のポートフォリオ(#1)の収益率推移を計算する。 それでは自然に#1の平均と分散がまた出てくるだろうし、#1と新しく編入する種目を比較して新しいポート#2を構成するような展開をしてみた。

AMATとSCHWのみでポートを構成する場合、比率は46:53

問題点1.マイナス比重最小分散ポートフォリオは公式がある。 分散と共分散はグーグルスプレッドシートでVAR、COVARを通じて入手でき、二つの種目間の比重を調節することができる。 しかし、問題はこのように求めた割合がマイナスになりかねないということだ。 例えば、最近変動性が激しかったNVDAと変動性が少なかったWMについて公式を適用すれば、WMの比率が98%水準に出てしまい、すでに変動性が小さい銘柄で構成したポートにNVDAを編入しようとすれば、NVDAは比重がマイナスと表示される。

解決1ブログを探してみたら、これを防止するためにログ関数を利用して公式を変形したりもしたが、これじゃ私の頭が爆発するんじゃないかと…。 と思い、種目編入の順番を変えることにした。 以下のように変動性の小さいものから高い順に銘柄を編入すれば、後で銘柄を入れることはできないが、当初から高いもので構成すれば、ますます変動性を下げる方向に全て編入が可能になる。

解決2これからサークルも始めたので、いろんな産業も見ることになるだろうし、企業分析もする機会が多いと思う。 そうすれば自然に関心銘柄が狭まるだろうし。そうすれば一ヶ月変動性シートはそのままにして新しいシートに関心銘柄だけ3ヶ月分で関数構成をしておけば良いと思う。

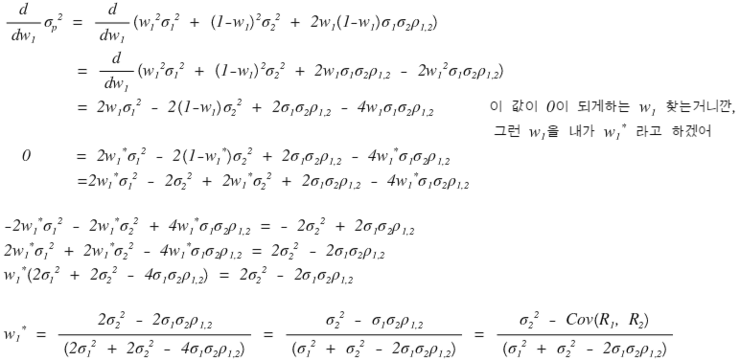

最小分散ポートフォリオ公式

問題点3.種目選定は何の基準にするかが問題だ。 変動性の高い銘柄からするのは分かるが、高くて低い変動性の割合をどの程度にするかが問題だ。 変動性の低いものだけ入れすぎると、ポートがじっとしている石になり、あまり変動性を大きくすると、現生を見るのではなく、MTSだけがぶるぶる震えながら見ることになりそうだ。 まあ個人の裁量だけど、気持ちとしてはこれさえもある指標によって決めたい。(そんなに統計が嫌いなのに、こういうのを見ると骨に理科のマインドが刺さっているのかとも思うし…)ずっと生じる問題点と解決策は後日アップデートすることに!P.S.不完全なことを直感的に感じますが、スジャルジャルジャル、ジュジャルジャルジャルジャルジャルジャルジャルジャルジャルジャルジャルジャルジャルジャルジャルジャルジャルジャルジャルはコメントを残してくだされば幸いです…!

問題点2.数値を求めることの難しさ分散(変動性)は、個別銘柄の日別収益率推移をVAR関数に入れて求めた。 平均(平均収益率)は、やはり日別収益率の推移をAVERAGEに入れて算術平均を求めた。 実際、感じ的に算術平均を出すのがきついけど、試みだから。 しかし、問題は数値を求めることにあった。 S&P500銘柄の3ヶ月日別収益率を理論的には求めることができるが、そうすれば500*90=45,000個のセルが計算されなければならず、そうすれば今回はグーグルサーバーの頭が爆発するのではないか… それでS&P100で満足して30日分だけ計算して3,000個に減らしたが、1ヶ月データでポート構成をすればデータの個数が少なすぎて毎日算定される銘柄比率の変動が大きすぎるのではないかという心配がする。

![[미국 주식 매매 일지] 23 년 11 월 3주차 리밸런싱. 미국 장기 적립식 투자 종목. ETF, 주식비중변경 및 종목수정 [미국 주식 매매 일지] 23 년 11 월 3주차 리밸런싱. 미국 장기 적립식 투자 종목. ETF, 주식비중변경 및 종목수정](https://mblogthumb-phinf.pstatic.net/20161009_182/deasilram_1476009526122Jy4YH_PNG/%B8%C5%B8%C5%C0%CF%C1%F63.png?type=w800)

![[카오스] 폴딩이 가능해 사용편리한 아기테이블의자_카오스 크랍 하이 체어 추천!! [카오스] 폴딩이 가능해 사용편리한 아기테이블의자_카오스 크랍 하이 체어 추천!!](https://image.gsshop.com/mi09/deal/dealno/222/2018112716567976974.jpg)